「海外FX業者と国内FX業者の違いって何?」

「英語できなくても海外FXってできるの?」

このような海外FXのメリット・デメリットについて知りたい人向けに、海外FXの国内FXとの違いや特徴について紹介して行きます。

海外FXのメリット・デメリットを両方知ったうえで、海外FXへの参入判断や、業者選びをして行きましょう。

海外FXと国内FXの比較表

| 海外/国内比較 | 海外FX | 国内FX |

|---|---|---|

| レバレッジ | ||

| ボーナス | ||

| 追証 | ||

| ロスカット | ||

| 取引プラットフォーム | ||

| DD/NDD | ||

| スプレッド | ||

| 日本の金融庁許可 | ||

| 信託保全 | ||

| 税金 | ||

| 出金 | ||

| 詐欺業者 |

- 海外FXの特徴、メリット・デメリットが分かる

コンサルタントとして個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)を行う他、資産運用など上記相談内容にまつわるセミナー講師(企業向け・サークル、団体向け)を行うと同時に金融メディアへの執筆及び監修も行い、現在年間200本以上の執筆及び監修をこなしている。これまでの執筆及び監修実績 は2,000本以上。

海外FXのデメリット

海外FX業者の、以下の6つのデメリットをご紹介します。

海外FXもデメリットが複数あるので、メリットを合わせて判断して行きましょう。

スプレッドが平均的に広い

| 海外FX | 国内FX | |

|---|---|---|

| ドル円 | ||

| ユーロ円 | ||

| ポンド円 | ||

| ユーロドル | ||

| ポンドドル |

海外FXは国内FXと比べて平均的にスプレッドが広く、スプレッドで判断すると国内FXの方が有利になります。

ただ、スプレッドを狭くする努力をしている海外FX業者もいくつかあり、国内FXに負けないスプレッドを実現している業者があります。

海外FXはスキャルピングOKの業者が多いので、スプレッドの狭い業者を選んでスキャルピングやデイトレードをすると良いでしょう。

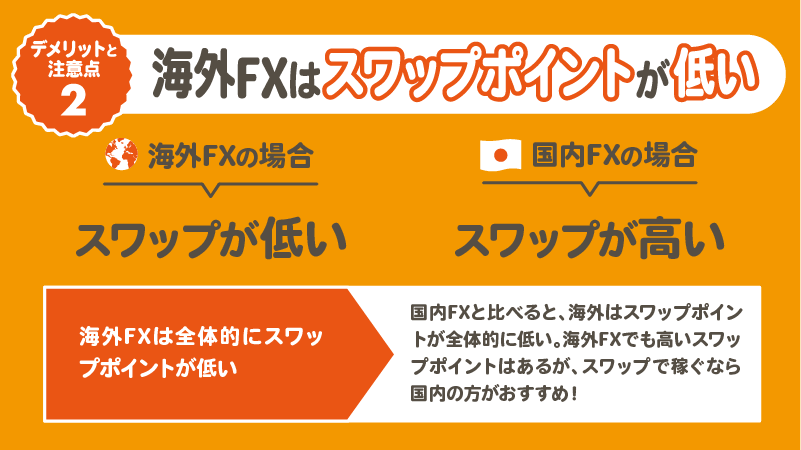

スワップポイントが低い

海外FXは国内FXと比べてスワップポイントが全体的に低めになっています。

国内FXでプラススワップの通貨ペアでも、海外FXではマイナス通貨ペアのこともあります。

海外FXでもプラススワップの通貨ペアはありますが、国内FXと金額が違うことが多いので、事前に確認してからポジションを保有するようにしましょう。

> 海外FXスワップポイント比較ランキングと計算方法・時間帯

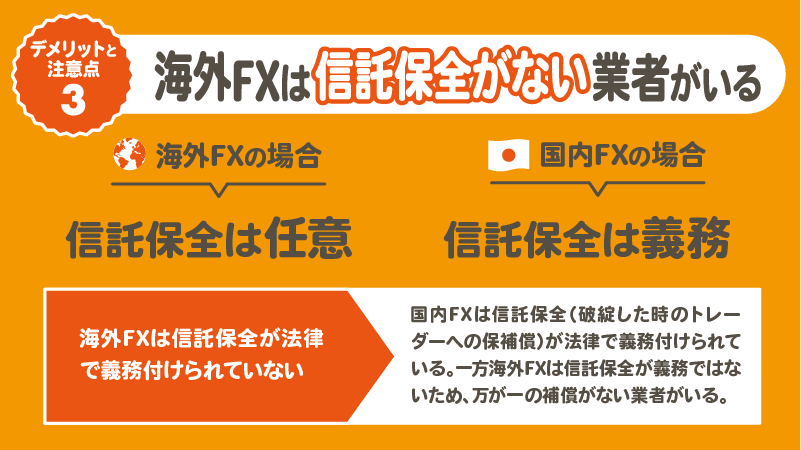

信託保全が無い業者が多い

| 海外FX | 国内FX | |

|---|---|---|

| 信託保全 | 無い業者も多い | 必ずある |

信託保全とは、投資家が資産を預けたFX業者が倒産しても、信託銀行から資金が戻ってくるという、投資家を守るシステムです。

国内FX業者では、法律があるので信託保全が必ずあります。

しかし、海外FXでは、信託保全が義務付けられていないため、補償が無い業者も多く存在します。

この点で、海外FXは信頼性を欠いてしまう業者もあるので、見極めが重要です。

参考記事では、どんな信託保全の種類があるのか、また、代表的な海外FX業者の取り入れている信託保全システムなどを説明しています。

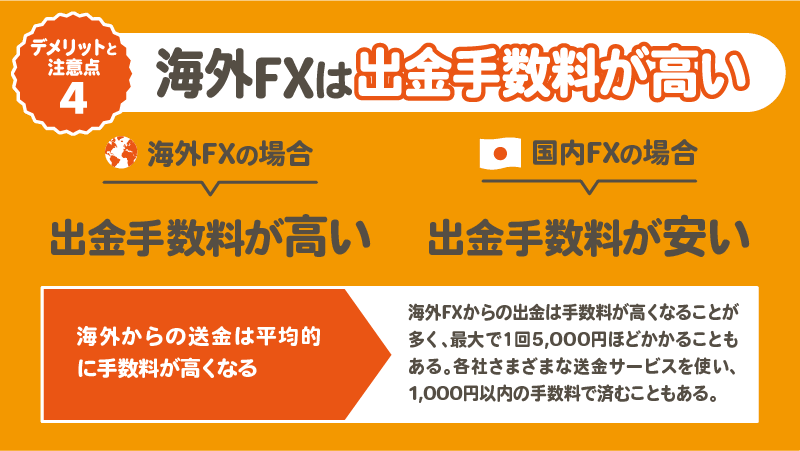

出金に時間がかかる・手数料が高い

| 海外FX | 国内FX | |

|---|---|---|

| 出金時間 | 2~5営業日 | 当日・翌日 |

| 出金手数料 | 2500円~5000円 | 無料が多い |

国内FXは、出金の反映時間が「当日・翌日」の業者や、出金手数料が「無料」の業者が多いです。

それに対して海外FXでは、出金の反映に「2~5営業日」かかる出金方法や、出金手数料に「2500円~5000円」かかる場合があります。

「出金コストを抑えたい」「今すぐに出金したい」という場合は、海外FXだと出金方法を選ぶ必要があります。

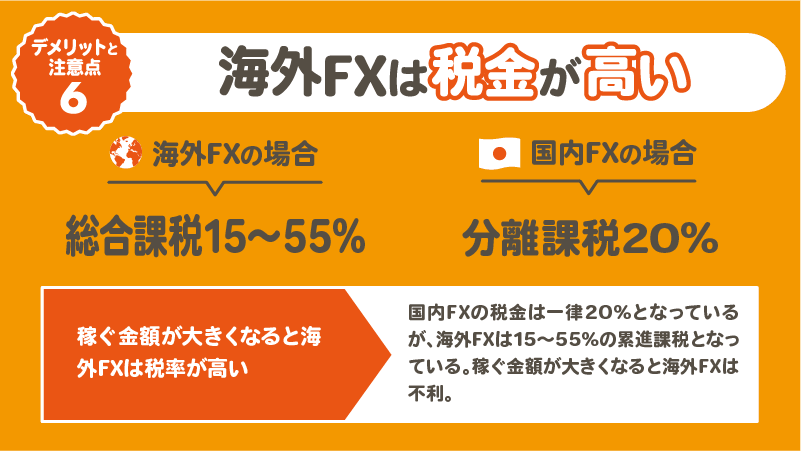

税金が高い(雑所得)

| 海外FX | 国内FX | |

|---|---|---|

| 税率の区分 | 雑所得(累進課税) | 雑所得(分離課税) |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率 | 15%~55% | 20.315% |

| 損失繰越 | できない | 3年間できる |

申告分離課税の国内FXと違って、海外FXでは累進課税なので、利益が出れば出るほど税率が高くなります。

税務署への申請も、ある一定の金額を超えると必ず申告しなければいけません。

会社勤めをしている人と、そうでない自営業者などで納税義務が変わってくるので、確定申告に関しては別記事にまとめました。

> 海外FX税金の計算 – 計算ツールやシュミレーション、税金対策、タイミング

日本の金融庁登録が無い

| 海外FX | 国内FX | |

|---|---|---|

| 金融庁許可 | 無登録 | 登録済 |

海外FX業者は日本の金融庁に登録していないので、日本の金融庁からは危険と判断されて警告を出されています。

ただし、日本の金融庁に登録するには、最大レバレッジを下げる、追証を請求するなどの条件があります。

海外FX業者は、その条件を守ることに否定的なため、日本の金融庁登録がされることはありません。

海外FX業者を使ったからと言って、逮捕や罰金がある訳ではありませんので、海外FX業者を使うことに危険性がある訳ではないです。

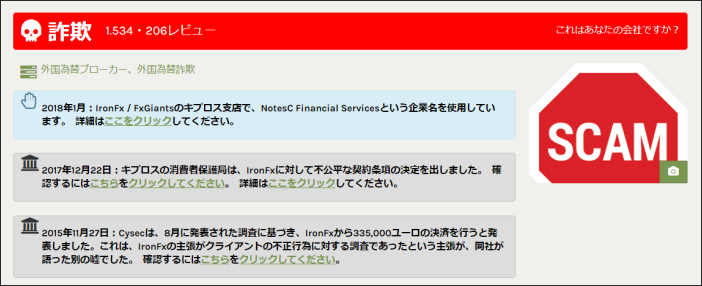

詐欺業者が一部いる

海外FX業者の中には、悪質業者が一部存在し、判断がつかないことが多いです。

特に海外からの詐欺の場合は、訴訟や損害賠償が難しく、泣き寝入りことが多いです。

海外FX業者の利用を考えている方は、業者の信頼性や安全性を見極める必要があります。

信頼の置ける海外FX業者を見分けるのには、ライセンスや信託保全の種類や有無、日本語対応をしてくれるか否かなど、様々な観点から判断しましょう。

海外FXのメリット

海外FXのメリットについて紹介します。

海外FXは日本の金融庁の規制に捉われない、レバレッジやボーナスなどが魅力です。

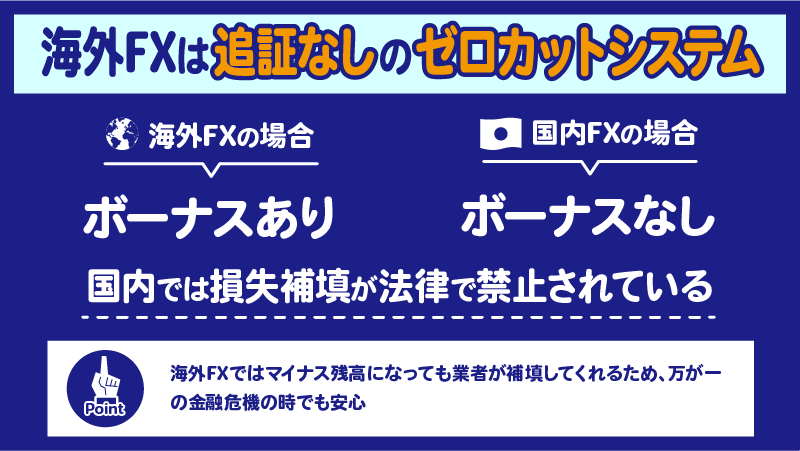

「追証がない」というのを理由に海外FXをやっている人も多いと思います。

1つずつ詳しく紹介して行きます。

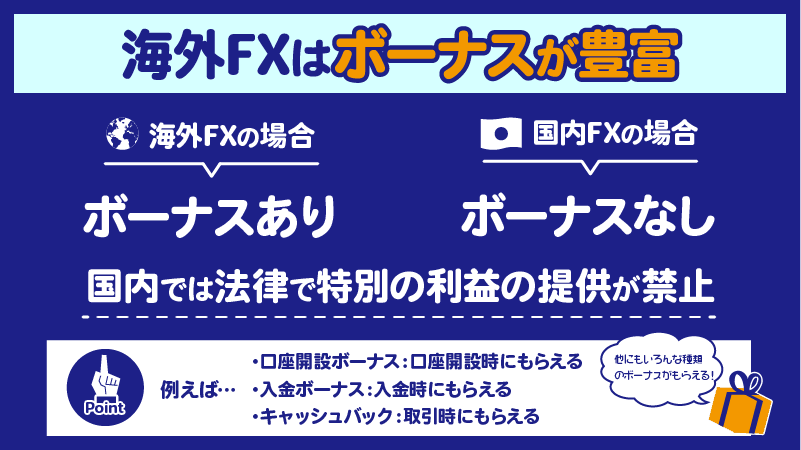

ボーナスが豊富

国内FXではボーナスは基本的にはもらえませんが、海外FXでは様々なボーナスがあります。

口座開設をした時にもらえる「口座開設ボーナス」や、入金した時にもらえる「入金ボーナス」があります。

また、取引ごとにもらえる「キャッシュバックボーナス」など、様々な特典があります。

ボーナスの中には条件を満たすと出金できるものもありますので、非常におすすめです。

レバレッジが高い

| スタンダード口座 | プロ口座 | ロースプレッド口座 | ゼロ口座 | |

|---|---|---|---|---|

| レバレッジ6000倍口座 | マイクロ口座 | スタンダード口座 | プロ口座 | |

| クラシック口座 | プロ口座 | VIP口座 | ||

| – | ||||

| スタンダード,マイクロ | セント口座 | ECN口座 | Trade100Bonus | |

| スタンダード口座 | プロスプレッド口座 | CRYPTOS口座 | ||

| – | ||||

| セント口座 | スタンダード+口座 | PRO口座 | ECN口座 | |

| スタンダード口座 | マイクロ口座 | ゼロ口座 | KIWAMI極口座 | |

| マイクロ口座 | プレミアム口座 | ゼロスプレッド口座 | HFコピー口座 | |

| スタンダード口座 | ブレード口座 | |||

| – | – | |||

| Pureスプレッド口座 | Rawゼロ口座 | |||

| – | – | |||

| Xレバレッジ口座 | cTrader口座 | Currenex口座 | ILC,MT5口座 | |

| スタンダード口座 | ナノスプレッド口座 | テラ口座 | アルファ口座 | |

| エリート口座 | ||||

| – | – | – |

国内FXに比べて、海外FXでは高いレバレッジで取引することができます。

国内FXの最大レバレッジ25倍に対して、海外FXの最大レバレッジは、平均400~500倍です。

海外FX業者を利用すると、ハイレバレッジを活かした高額な資産の運用が可能になります。

少ない資金で大きな利益を得ることができるので、ぜひボーナスを上手く活用しながら、ハイレバレッジ取引をしていきましょう。

> 海外FXのレバレッジ比較・最大レバレッジと計算方法・制限される条件

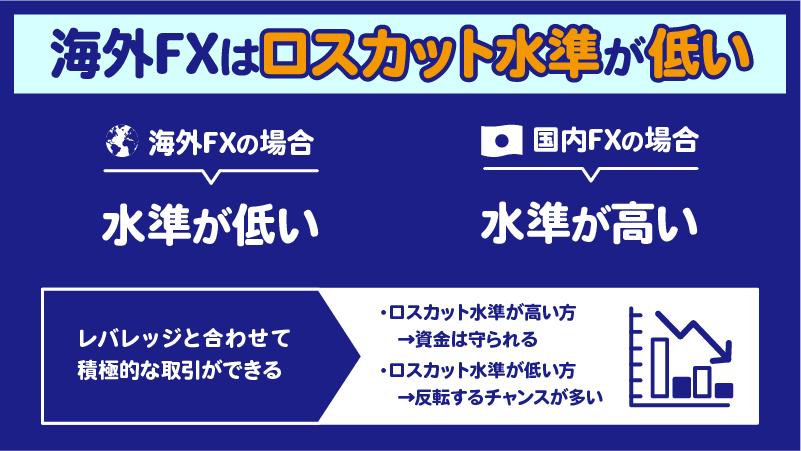

ロスカット水準が低い

【証拠金2万円、5万通貨の場合の許容pipsと許容金額】

| レバレッジ | ロスカット水準 | 許容pips | 許容金額 | |

|---|---|---|---|---|

| 40pips | -20,000円 | |||

| 40pips | -20,000円 | |||

| 39.3pips | -19,633円 | |||

| 38.5pips | -19,250円 | |||

| 37.0pips | -18,500円 | |||

| 35.6pips | -17,800円 | |||

| 35.6pips | -17,800円 | |||

| 34.5pips | -17,250円 | |||

| 12.5pips | -6,250円 |

国内FXのロスカット水準は平均50~60%であるのに対して、海外FXのロスカット水準は平均20~30%と低いです。

ロスカット水準が低いため、ポジションをより長く保有でき、逆転のチャンスをうかがうことができます。

特にiFOREXはロスカット水準0%という驚異の海外FX業者で、証拠金が0円になるまでロスカットされないので、思い切ったトレードが可能になります。

海外FX 強制ロスカット水準の計算方法と証拠金維持率・ロスカットルール

追証なし(ゼロカット)

| 海外FX業者 | ゼロカット有無 | ゼロカットのタイミング |

|---|---|---|

| 次回入金時にリセット | ||

| 24時間以内に自動リセット | ||

| マイナス残高のスクショを指定アドレスに送付する | ||

| 1秒~3秒で自動的にリセット | ||

| 次回入金時にリセット | ||

| 次回入金時にリセット | ||

| 自動的にリセット |

国内FXでは口座残高がマイナスになると、そのマイナス分の埋め合わせのために、追証(追加入金)を請求されます。

通常時であれば、追証の金額は微々たるものですが、過去の金融危機を見ると、数百万円~数億円の追証が発生した記録もあり、追証制度はFXにとって驚異的な制度です。

しかし海外FXでは、口座残高がマイナスになっても、そのマイナスをリセットしてくれる「ゼロカット」を導入している業者が多いので安心です。

大暴落の時など、証拠金が一気に無くなる事態が発生しても、追証のない海外FXは、トレーダーの大きな助けになります。

ほとんどの海外FX業者がゼロカットシステムを採用しているので、マイナス残高を業者が肩代わりしてくれ、追証はしなくて済みます。

海外FX追証なしのゼロカット – 海外FXゼロカットのデメリット・されない場合

MT4・MT5のカスタマイズ性が高い

| 海外FX | 国内FX | |

|---|---|---|

| 取引プラットフォーム | MT4、MT5 | 独自ツール |

国内FX業者の取引プラットフォームは、ほとんど独自ツールです。それに対して、ほとんどの海外FX業者では、MT4やMT5を使うことができます。

MT4やMT5はカスタマイズ性が高く、非常にたくさんのインジケーターを使うことができ、EAの種類もたくさんあります。

MT4・MT5のような優れた取引ツールを使うことができる点においても、海外FXを利用するメリットは大きいです。

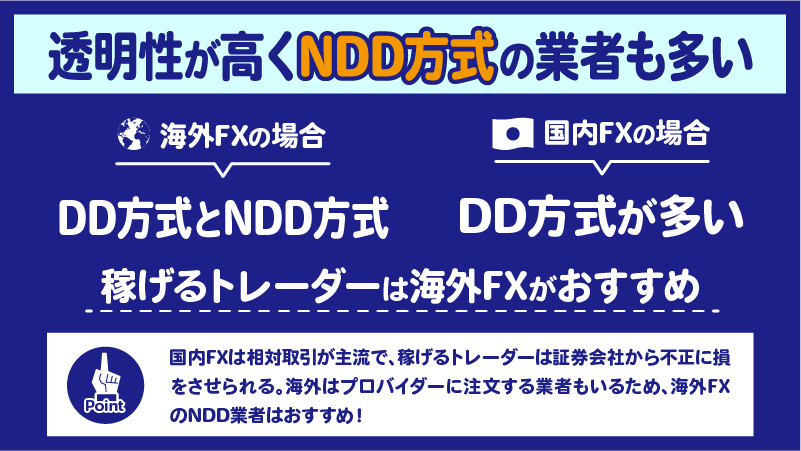

NDD方式の業者が多く透明性が高い

| 海外FX | 国内FX | |

|---|---|---|

| DD/NDD | NDDが多い | ほとんどがDD |

海外FXでは、NDD方式を採用している業者が多く、透明性の高い取引環境が整っています。

反対に、ほとんどの国内FX業者はDD方式を採用しています。

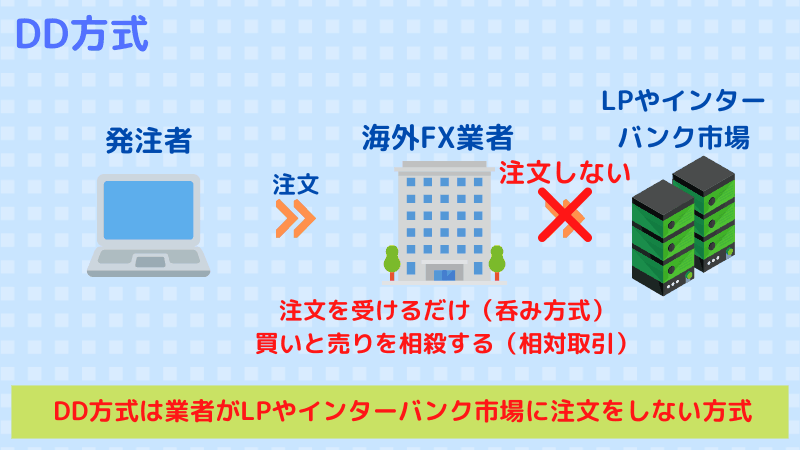

DD方式

DD方式 (Dealing Desk)とは、「呑み方式」や「OTC方式」とも呼ばれ、実際にLPやインターバンク市場に注文を流さない方式です。

実際に注文を流す場合もありますが、ほとんどのトレーダー9割は「勝手に負けていく」ので、「わざわざ注文しなくても、どうせ負けるでしょ?」というのがDD方式です。

ただ、全ての注文を呑むのではなく、勝率の高いトレーダーや大口客の注文はLPやインターバンク市場に注文をしたり、カバー取引(トレーダーとは逆の注文を入れてリスクヘッジする)ことで、リスクを減らしています。

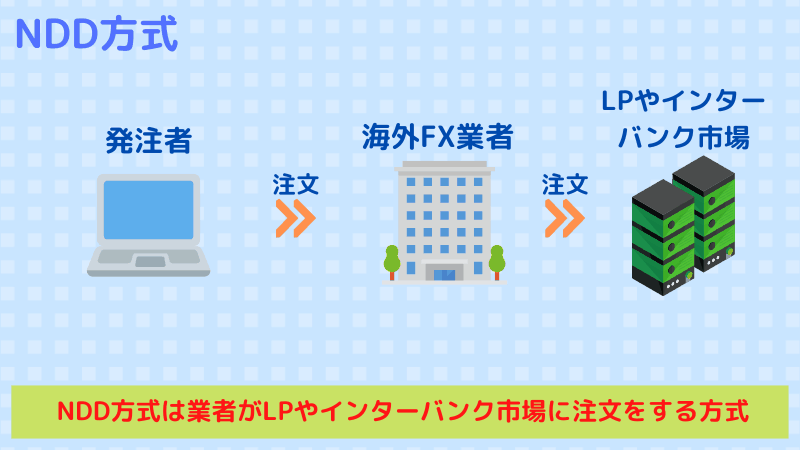

NDD方式

NDD方式(Non Dealing Desk)とは、トレーダーの注文をFX会社が仲介するのではなく、直接LPやインターンバンクに流すというものです。

NDD方式の中でも「ECN方式」はトレーダーとインターンバンクが直接繋がっている形なので、取引環境に透明性があります。

NDD方式のFX会社の主な収入源はトレーダーのスプレッドなどの手数料です。

トレーダーが継続して利益を出し、たくさんの取引を行うことで、NDD方式のFX会社は利益が出せるのです。

つまり、トレーダーとFX会社の方向性が同じなので、トレーダーの不利になることはしません。

海外FXのメリット・デメリットでよくある質問

海外FXのメリット・デメリットに関するよくある質問です。ぜひ参考にしてください。

[faq]

[faq_item question=”海外FXの危険性やリスクを教えてください。” answer=”海外FXはハイレバレッジのため、損失も大きくなりやすく、資金を大きく減らす可能性があります。また、一部の業者で出金トラブル等が起きている事例もあります。”][/faq_item]

[faq_item question=”海外FXと国内FXのどちらがおすすめですか?” answer=”国内FXはトラブルが起きにくいのがメリットですが、追証請求があります。海外FXは追証がないため、追加入金は必要ありませんが、一部の業者で出金トラブルの事例があります。”][/faq_item]

[faq_item question=”海外FXと国内FXの税金についてはどうですか?” answer=”税金としては国内FXが20.315%のため税率が低く、海外FXは15%~55%のため税率が高くなりがちです。”][/faq_item]

[faq_item question=”海外FXでは億単位の出金も可能ですか?” answer=”はい、可能です。過去に億の出金をした事例のある大手の業者を使うと良いでしょう。”][/faq_item]

[/faq]

海外FXのメリット・デメリット・注意点まとめ

今回は、「海外FXのメリットとデメリット」についてご紹介しました。

・ボーナスが豊富

・レバレッジが高い

・追証が無い

・ロスカット水準が低い

・MT4・MT5のカスタマイズ性が高い

・NDD方式の業者が多く透明性が高い

・スプレッドが平均的に広い

・日本の金融庁登録が無い

・信託保全が無い業者が多い

・出金に時間と手数料がかかる

・税金が高い

・詐欺業者が存在する

どちらもこれから取引をする業者を選ぶ上で、考慮していかないといけません。

さらに、海外FX業者だからといって全て英語というわけでなく、日本語でカスタマーサポートを受けられる日本人向けサービスも向上していて、英語が不得意な人も気軽に始められるようになっています。

今から海外FXを始めようと考えている方は、海外FX業者の良さや欠点を知ったうえで、業者をよく考えて選びましょう。